| Jewiki unterstützen. Jewiki, die größte Online-Enzyklopädie zum Judentum.

Helfen Sie Jewiki mit einer kleinen oder auch größeren Spende. Einmalig oder regelmäßig, damit die Zukunft von Jewiki gesichert bleibt ... Vielen Dank für Ihr Engagement! (→ Spendenkonten) |

How to read Jewiki in your desired language · Comment lire Jewiki dans votre langue préférée · Cómo leer Jewiki en su idioma preferido · בשפה הרצויה Jewiki כיצד לקרוא · Как читать Jewiki на предпочитаемом вами языке · كيف تقرأ Jewiki باللغة التي تريدها · Como ler o Jewiki na sua língua preferida |

Abschreibung

Abschreibungen sind Minderungen des Buchwerts eines Aktivums in der Bilanz. In der zugehörigen Gewinn- und Verlustrechnung sinkt das Periodenergebnis um denselben Betrag. Abschreibungen werden sowohl im internen wie auch im externen Rechnungswesen und sowohl in der handelsrechtlichen wie auch der steuerlichen Rechnungslegung vorgenommen. Das Gegenteil der Abschreibung ist die Zuschreibung. Steuerlich gehören Abschreibungen grundsätzlich zu den Betriebsausgaben.

Überblick

Abschreibung steht für

- planmäßige Abschreibung: der Wertverzehr, den ein betrieblich/beruflich genutzter Vermögensgegenstand durch die gewöhnliche Nutzung (Alterung, Verschleiß) in einem bestimmten Zeitraum erleidet

- außerplanmäßige Abschreibung: der Wertverzehr, den ein betrieblich/beruflich genutzter Vermögensgegenstand durch einen außergewöhnlichen Vorgang (Preisverfall, Zerstörung) erleidet,

- Absetzung für Abnutzung (planmäßige Abschreibung im deutschen Steuerrecht)

- Teilwertabschreibung (außerplanmäßige Abschreibung im deutschen Steuerrecht)

- ein steuerpolitisches Instrument (erhöhte Abschreibung, Sonderabschreibung)

- die Wertminderung des Anlagevermögens während einer Periode (Jahr) (Volkswirtschaftliche Gesamtrechnung)

Abschreibungsursachen

Die Ursachen für den Wertverlust können allgemeiner und spezieller Art sein. In Frage kommen

- verbrauchsbedingte Ursachen: Abnutzung durch Gebrauch

- zeitlich bedingte Ursachen: Verschleiß und Abbau

- wirtschaftlich bedingte Ursachen: Wertminderung aufgrund des technischen Fortschritts oder wegen Nachfrageverschiebungen

- rechtlich bedingte Ursachen: Ablauf von Schutzrechten oder Nutzungsrechten vor Ablauf der technischen Nutzungsdauer des Wirtschaftsgutes

- witterungsbedingte Ursachen: Wertminderung aufgrund verschiedener Witterung (Regen usw. → etwa Rost bei Firmenwagen)

Abschreibungszeitraum

Beginn der Abschreibung

Die Abschreibungen werden erstmals zum Zeitpunkt der Betriebsbereitschaft (und nicht zum Beginn der tatsächlichen Nutzung!) vorgenommen. Dies ist bei einer Anschaffung meist der Tag des Kaufs oder der Lieferung. Dabei wird monatsgenau gerechnet (Pro rata temporis). Beispielsweise sind bei der Anschaffung an einem Datum zwischen dem 1. Mai und dem 31. Mai acht Monate – vorausgesetzt, dass das Geschäftsjahr dem Kalenderjahr entspricht – abzuschreiben.

- Rechenweg

- .

Ende der Abschreibung

Abschreibungen sind vorzunehmen bis zum Ausscheiden des Wirtschaftsgutes aus dem Betrieb durch Verkauf, Verlust oder Verschrottung. Die planmäßige Abschreibung führt regelmäßig dazu, dass das Anlagegut im letzten Nutzungsjahr auf einen Buchwert von 0 Geldeinheiten (GE) reduziert ist. Wenn das Wirtschaftsgut nach seiner Vollabschreibung weiter im Unternehmen genutzt wird, kann ein Erinnerungswert von 1,00 GE in den Büchern fortgeführt werden.

Für Zwecke des internen Rechnungswesens sinnvoll kann auch die Berechnung eines möglichen Veräußerungserlöses sein, der nach einem Verkauf nach Ablauf der Nutzungsdauer zu erzielen ist. Dieser Verwertungserlös würde den kalkulatorischen Wertverlust und damit das Abschreibungsvolumen reduzieren. Der Ansatz eines mutmaßlichen Verwertungserlöses ist üblicherweise handelsrechtlich nicht zulässig.

Direkte und indirekte Abschreibung

Grundsätzlich stehen für eine Abschreibung zwei Methoden zur Auswahl – die direkte und die indirekte Abschreibung. Bei der direkten Abschreibung wird der Wert des Vermögenspostens auf der Aktivseite vermindert. Alternativ wird bei der indirekten Abschreibung auf der Passivseite eine Wertberichtigung gebildet. Beide Methoden mindern das Eigenkapital und den Gewinn in gleicher Weise.

Der Unterschied besteht darin, dass im ersten Fall die historischen Anschaffungskosten um die laufenden Abschreibungen direkt verringert werden. Bei der indirekten Abschreibung werden sämtliche Abschreibungen als Wertberichtigungsposten gesammelt und als solcher gesondert mit negativem Vorzeichen aktivseitig oder mit einem positiven Vorzeichen auf der Passivseite unter dem Posten „Wertberichtigung“ ausgewiesen.

Pagatorische und kalkulatorische Abschreibungen

Nach deutschem Handels- und Steuerbilanzrecht dürfen nur Abschreibungen vorgenommen werden, die auf tatsächlich erfolgten Zahlungen beruhen (pagatorische Abschreibungen). Wenn also für eine Maschine Anschaffungskosten in Höhe von 100.000 Euro angefallen sind, dann dürfen auch nur 100.000 Euro durch planmäßige Abschreibungen auf die Perioden der Nutzung verteilt werden.

Im internen Rechnungswesen der Unternehmen, das von den handels- und steuerrechtlichen Vorschriften nicht berührt wird, können dagegen auch kalkulatorische Abschreibung ohne pagatorische Basis vorgenommen werden. So kann statt von den historischen Kosten von Wiederbeschaffungswerten abgeschrieben werden, die höher sein können als die ursprünglichen Anschaffungs- oder Herstellungskosten.

Nach IFRS kann bei Sachanlagen und in manchen Fällen auch bei immateriellen Anlagen ggf. auch von einem Fair Value, der über den historischen Kosten liegt, abgeschrieben werden. Dies sind jedoch keine kalkulatorischen Abschreibungen, die pagatorische Basis wird hier nicht verletzt.

Planmäßige Abschreibung

Begriff

Bei Gegenständen des Anlagevermögens, die über einen längeren Zeitraum im Unternehmen genutzt werden sollen, werden die Anschaffungs- oder Herstellungskosten nicht im Jahr der Anschaffung/Herstellung komplett als Aufwand verbucht. Dies wäre nicht sachgerecht, da durch den Anschaffungs- oder Herstellungsvorgang noch kein Werteverzehr stattgefunden hat (es wurde lediglich Liquidität durch nicht-liquides Vermögen in gleicher Höhe ersetzt). Der Werteverzehr findet bei abnutzbaren Vermögensgegenständen erst in der Folgezeit statt. Die planmäßige Abschreibung (englisch: amortization) dient dazu, diesen Werteverzehr zu erfassen.

Aktiva des Umlaufvermögens werden wegen ihrer kurzen Verweildauer im Unternehmen nicht planmäßig abgeschrieben. Auch Anlagevermögen, das seiner Natur nach nicht abnutzbar ist (z.B. Patente, Wertpapiere), wird nicht planmäßig abgeschrieben.

Für die Zwecke der planmäßigen Abschreibung wird ein Abschreibungsplan erstellt, der folgende Parameter enthalten muss:[1]

- Die Höhe der zu verteilenden Anschaffungs- oder Herstellungskosten: Diese richtet sich nach den allgemeinen Bewertungsgrundsätzen des angewendeten Normensystems; nach IFRS kann in manchen Fällen statt von den historischen Kosten auch vom Fair Value abgeschrieben werden

- voraussichtliche Nutzungsdauer des Vermögensgegenstands – dies ist die Zeitdauer, über welche die Anlage abgeschrieben wird; bei korrekter Schätzung beträgt der Restwert am Ende der Nutzungsdauer null

- die Abschreibungsmethode (siehe unten)

Statische und dynamische Interpretation

Die statische Bilanztheorie sieht in der planmäßigen Abschreibung lediglich eine Wertanpassung auf den durch die Abnutzung hervorgerufenen Werteverzehr. Gemäß der dynamischen Bilanztheorie steht dagegen die Periodisierung und Verteilung der historischen Kosten der Anlage auf die Perioden der Nutzung im Vordergrund, durch die vor allem eine periodengerechte Erfolgsermittlung sichergestellt werden soll.[2]

Planmäßige Abschreibung im Steuerrecht

Im deutschen Steuerbilanzrecht stellt die planmäßige Abschreibung eine Betriebsausgabe dar und heißt Absetzung für Abnutzung (AfA). Die Nutzungsdauern sind in den AfA-Tabellen typisiert, d.h. im Unterscheid zur handelsrechtlichen Rechnungslegung bestehen hier keine Spielräume bei der Bestimmung der Nutzungsdauer.

Abschreibungsmethode

Der Wert für die Abschreibung pro Jahr muss nicht immer gleich sein. Wegen verschiedener Gründe für den Wertverlust können sich verschiedene Abschreibungsarten ergeben:

- Zeitproportionale Abschreibung: Allein die Zeit bestimmt den Wertverlust (Alterswertminderung)

- Leistungsproportionale Abschreibung: Abhängig von der verrichteten Leistung (nach Betriebsstunden)

- Substanzwertabschreibung: Durch Nutzung wird die Substanz verringert (zum Beispiel Kiesgrube, Steinbruch, …)

Lineare Abschreibung

Die Anschaffungs- oder Herstellungskosten des abzuschreibenden Wirtschaftsgutes (WG) werden gleichmäßig auf die Jahre der Nutzungsdauer aufgeteilt. Dabei wird jedes Jahr der gleiche Betrag abgeschrieben und am Ende der Nutzungsdauer ist das WG vollständig abgeschrieben. Der Abschreibungswert wird mit der folgenden Formel berechnet:

- , wobei

Anschaffungskosten : Nutzungsdauer = jährlicher (AfA)-Satz

Bedeutung der Symbole: = Abschreibungsbetrag der Periode , = Abschreibungsausgangsbetrag (Anschaffungswert-Restwert), = Nutzungsdauer, AfA = Absetzung für Abnutzung

Allgemein ist der Wert eines Wirtschaftsgutes, mit den Anschaffungskosten c und der Nutzungsdauer n, nach x Jahren:

Beispiel

Eine Maschine wird für 21.000,00 Euro angeschafft (netto, ohne USt). Bei einer betriebsgewöhnlichen Nutzungsdauer von sieben Jahren und der Anwendung der linearen Abschreibung müssen sieben Jahre lang pro Jahr 1/7 der Anschaffungskosten, also jeweils 3.000,00 Euro, als Aufwand kalkuliert werden.

| Jahr | Abschreibung | Restbuchwert |

|---|---|---|

| 0 | 0,00 Euro | 21.000,00 Euro |

| 1 | 3.000,00 Euro | 18.000,00 Euro |

| 2 | 3.000,00 Euro | 15.000,00 Euro |

| 3 | 3.000,00 Euro | 12.000,00 Euro |

| 4 | 3.000,00 Euro | 9.000,00 Euro |

| 5 | 3.000,00 Euro | 6.000,00 Euro |

| 6 | 3.000,00 Euro | 3.000,00 Euro |

| 7 | 3.000,00 Euro | 0,00 Euro |

| kumuliert | 21.000,00 Euro |

Geometrisch-degressive Abschreibung

Die Absetzung für Abnutzung wird in fallenden Jahresbeträgen mit einem konstanten Multiplikationsfaktor bemessen.

Beispiel

Eine Maschine wird für 21.000,00 Geldeinheiten (GE) angeschafft (netto, ohne USt). Unter Anwendung der degressiven Abschreibung können etwa sieben Jahre lang pro Jahr 20 % des bilanzierten Wertes als Aufwand abgezogen werden.

| Jahr | Abschreibung | Restbuchwert |

|---|---|---|

| 0 | 0,00 GE | 21.000,00 GE |

| 1 | 4.200,00 GE | 16.800,00 GE |

| 2 | 3.360,00 GE | 13.440,00 GE |

| 3 | 2.688,00 GE | 10.752,00 GE |

| 4 | 2.150,40 GE | 8.601,60 GE |

| 5 | 1.720,32 GE | 6.881,28 GE |

| 6 | 1.376,26 GE | 5.505,02 GE |

| 7 | 1.101,00 GE | 4.404,02 GE |

| kumuliert | 16.595,98 GE |

Um zu gewährleisten, dass das Wirtschaftsgut nach Ablauf der Nutzungsdauer vollständig abgeschrieben ist, ist es in einigen Ländern erlaubt, von der geometrisch-degressiven Abschreibung zur linearen Abschreibung zu wechseln. Im Jahr des Wechsels wird der Restbuchwert durch die Zahl der verbleibenden Abschreibungsjahre dividiert, sodass sich ab dem Wechsel gleich bleibende, also lineare Abschreibungsbeträge ergeben, die alle größer sind als die, die sich bei fortgeführter degressiver Abschreibung ergeben hätten. Mit der Bedingung

folgt, dass sich der optimale Zeitpunkt für das Wechseljahr aus

ergibt, wobei = Wechseljahr, = Nutzungsdauer, = degressiver Abschreibungssatz, .

Im Jahr des Wechsels wird der Restbuchwert durch die Zahl der verbleibenden Abschreibungsjahre dividiert, sodass sich ab dem Wechsel gleich bleibende, also lineare Abschreibungsbeträge ergeben, die alle größer sind als die, die sich bei fortgeführter degressiver Abschreibung ergeben hätten. In Beispiel der geometrisch-degressiven Abschreibung wäre also der Wechsel im 4. Jahr anzuraten. Der am Ende des 3. Jahres (= nach der 3. linearen Abschreibung) noch verbliebene Restbuchwert von 10.752,00 GE würde auf die Restnutzungsdauer von 4 Jahren verteilt eine Abschreibung von 2.688,00 GE pro Jahr ergeben. Mit der degressiven Methode würden demgegenüber im 4. Jahr nur noch 2.150,40 GE abgeschrieben.

Arithmetisch-degressive Abschreibung

Die Arithmetisch-degressive Abschreibung ist eine handelsrechtlich zulässige Methode, bei der sich der Abschreibungsbetrag jedes Jahr um einen festen Betrag (Degressionsbetrag) verringert. Der Degressionsbetrag ist der Quotient aus Anschaffungskosten und der Summe der geplanten Nutzungsjahre (etwa bei drei Nutzungsjahren: 1+2+3=6). Damit ist das Wirtschaftsgut am Ende der Nutzungsdauer vollständig abgeschrieben. Die gängigste Form der arithmetisch-degressiven Abschreibung stellt die digitale Abschreibung, bei welcher die Abschreibung im letzten Nutzungsjahr genau so hoch ist wie der jährliche Differenzbetrag, im nachfolgenden Beispiel dar.

Gemäß der digitalen Abschreibung ist der Wert eines Wirtschaftsgutes, mit den Anschaffungskosten und der Nutzungsdauer , nach Jahren:

Beispiel

Eine Maschine wird für 21.000,00 GE angeschafft (netto, ohne USt). Bei einer betriebsgewöhnlichen Nutzungsdauer von sieben Jahren ist der Abschreibungsbetrag in jedem Jahr um 750,00 GE zu vermindern. (1+2+3+…+7 = 28; 21.000,00 GE / 28 = 750,00 GE)

| Jahr | Abschreibung | Restbuchwert |

|---|---|---|

| 0 | 0,0 GE | 21.000,00 GE |

| 1 | 5.250,00 GE | 15.750,00 GE |

| 2 | 4.500,00 GE | 11.250,00 GE |

| 3 | 3.750,00 GE | 7.500,00 GE |

| 4 | 3.000,00 GE | 4.500,00 GE |

| 5 | 2.250,00 GE | 2.250,00 GE |

| 6 | 1.500,00 GE | 750,00 GE |

| 7 | 750,00 GE | 0,00 GE |

| 21.000,00 GE |

Progressive Abschreibung

Im Gegensatz zur degressiven Abschreibung werden bei der progressiven Abschreibung mit zunehmender Nutzungsdauer steigende jährliche Abschreibungen vorgenommen. Die betriebswirtschaftliche Begründung liegt bei dieser Abschreibungsart in einem höheren Wertverlust zum Ende der Nutzungsdauer. Ein Beispiel sind Kohlebergwerke oder ähnliche Anlagen, weil mit zunehmender Nutzungsdauer der Abbau des Materials immer komplizierter, technisch anspruchsvoller und damit teurer wird. Der Progressionsbetrag ist der Quotient aus Anschaffungskosten und der Summe der geplanten Nutzungsjahre (etwa bei drei Nutzungsjahren: 1+2+3=6). Damit ist das Wirtschaftsgut am Ende der Nutzungsdauer vollständig abgeschrieben.

Allgemein ist der Wert eines Wirtschaftsgutes, mit den Anschaffungskosten und der Nutzungsdauer , nach Jahren:

Beispiel

Eine Maschine wird für 21.000,00 GE angeschafft (netto, ohne USt). Die betriebsgewöhnliche Nutzungsdauer beträgt sieben Jahre, wobei der Wertverlust linear ansteigt und im letzten Jahr der Nutzung am größten ist. Damit ist der Abschreibungsbetrag in jedem Jahr um 750,00 GE zu erhöhen. (1+2+3+…+7 = 28; 21.000,00 GE / 28 = 750,00 GE)

| Jahr | Abschreibung | Restbuchwert |

|---|---|---|

| 0 | 0,0 GE | 21.000,00 GE |

| 1 | 750,00 GE | 20.250,00 GE |

| 2 | 1.500,00 GE | 18.750,00 GE |

| 3 | 2.250,00 GE | 16.500,00 GE |

| 4 | 3.000,00 GE | 13.500,00 GE |

| 5 | 3.750,00 GE | 9.750,00 GE |

| 6 | 4.500,00 GE | 5.250,00 GE |

| 7 | 5.249,00 GE | 1,00 GE |

| 20.999,00 GE |

Leistungsbezogene Abschreibung

Der jährlich abzuschreibende Betrag bestimmt sich aus der konkreten Nutzung des Wirtschaftsgutes im jeweiligen Jahr. Damit es in einer festgelegten Zeit vollständig abgeschrieben werden kann, muss eine voraussichtliche Gesamtleistung angenommen werden.

Beispiel

Eine Maschine wird für 21.000,00 GE angeschafft (netto, ohne USt). Die zu erwartenden Betriebsstunden betragen insgesamt 19.320 h. Die tatsächlich geleisteten Betriebsstunden werden jeweils zum Jahresende festgestellt und im entsprechenden Verhältnis (erwartete Betriebsstunden zu Anschaffungskosten, hier etwa 0,92) als Wertverlust angesetzt.

| Jahr | Betriebsstunden | Abschreibung | Restbuchwert |

|---|---|---|---|

| 0 | 0h | 0,0 GE | 21.000,00 GE |

| 1 | 4636 h | 5.039,00 GE | 15.961,00 GE |

| 2 | 2724 h | 2.961,00 GE | 13.000,00 GE |

| 3 | 927 h | 1.008,00 GE | 11.992,00 GE |

| 4 | 2357 h | 2.562,00 GE | 9.430,00 GE |

| 5 | 4173 h | 4.536,00 GE | 4.894,00 GE |

| 6 | 2179 h | 2.368,00 GE | 2.526,00 GE |

| 7 | 2322 h | 2.524,00 GE | 2,00 GE |

| 19.320 h | 20.998,00 GE |

Welche Methode ist die beste?

Grundsätzlich gibt es keine „beste“ Abschreibungsmethode, da die Wahl der geeigneten Abschreibungsmethode von der Bilanzpolitik abhängt. Zwar soll die Bilanz ein möglichst realistisches Bild der finanziellen Situation des Unternehmens widerspiegeln, aber nicht zuletzt von der Wahl der Abschreibungsmethode ist der Wert des abnutzbaren Anlagevermögens abhängig. Über den eigentlichen Wertverlust hinausgehende Abschreibungen führen zu stillen Reserven und dienen der Innenfinanzierung von Unternehmen.

Außerplanmäßige Abschreibung

Im Rahmen der außerplanmäßigen Abschreibung werden außerplanmäßige Wertminderungen erfasst, also solche Wertminderungen, die nicht durch die planmäßige Nutzung im Unternehmen verursacht werden. Dies können bspw. sein:[3]

- Beschädigungen durch Unfälle oder höhere Gewalt

- Außenwertschwankungen, d.h. sinkende Marktwerte von Aktiva

- technische Veraltung

Im Unterschied zur planmäßigen kann die außerplanmäßige Abschreibungen nicht nur bei abnutzbaren Anlagen, sondern bei allen Aktiva vorgenommen werden, auch im Umlaufvermögen. In buchungstechnischer Hinsicht bestehen grds. keine Unterschiede zwischen beiden Abschreibungsarten, auch bei der außerplanmäßigen Abschreibung lautet der allgemeine Buchungssatz Aufwand an Aktivum. Allerdings werden Aufwendungen aufgrund einer außerplanmäßigen Abschreibung statt im ordentlichen im außerordentlichen Aufwand erfasst, um anzuzeigen, dass der Werteverzehr nicht aus dem gewöhnlichen Geschäftsbetrieb herrührt.

Im deutschen Handelsbilanzrecht folgt die außerplanmäßige Abschreibung dem Niederstwertprinzip, das sich aus dem Vorsichtsprinzip ergibt. Nach deutschen Handelsbilanzrecht darf gegenwärtig eine außerplanmäßige Abschreibung bei Gegenständen des Anlagevermögens nur vorgenommen werden, wenn die Wertminderung voraussichtlich von Dauer ist (gemildertes Niederstwertprinzip). Im Umlaufvermögen gibt es diese Einschränkung nicht. Steigt der Wert nach einer vorgenommenen außerplanmäßigen Abschreibung wieder an, hat eine Wertaufholung zu erfolgen.[4]

Im deutschen Steuerrecht heißt die außerplanmäßige Abschreibung Teilwertabschreibung (Details siehe dort).

Spezielle Regelungen im deutschen Steuerrecht

Im deutschen Steuerrecht finden sich Regelungen zu Sonderabschreibungen, die rein steuerpolitischen Charakter haben und bspw. der Investitionsförderung oder anderen Zielen dienen. Siehe hierzu:

Weiterhin finden sich im Steuerrecht besondere Vorschriften zur Abschreibung von geringwertigen Wirtschaftsgütern (Details siehe dort).

Abschaffung der Umkehrmaßgeblichkeit

Bis zum Inkrafttreten des Bilanzrechtsmodernisierungsgesetzes (BilMoG) im Jahre 2009 waren in der Handelsbilanz auch Abschreibungen erlaubt, wenn nach deutschem Steuerrecht erhöhte Abschreibungen und Sonderabschreibungen vorgenommen wurden, damit der Vermögensgegenstand auch handelsrechtlich mit dem gleichen Wert bilanziert werden konnte (Einheitsbilanz). Dieses Prinzip der Umkehrmaßgeblichkeit wurde mit dem BilMoG abgeschafft, d.h. steuerliche Wertansätze sind jetzt in der Handelsbilanz nicht mehr erlaubt.

Volkswirtschaftliche Gesamtrechnung

In der VGR sind die Abschreibungen definiert als Maß für die Wertminderung des Anlagevermögens während einer Periode (Jahr) durch

- normalen Verschleiß

- wirtschaftliches Verhalten (vgl. moralischer Verschleiß)

- unter Einschluss des Risikos für Verluste durch versicherbare Schadensfälle.

In der VGR werden die Abschreibungen zu Wiederbeschaffungspreisen berechnet. Als Wiederbeschaffungspreise werden die Preise der Anlagegüter des jeweiligen Jahres genommen.[5]

In der ersten Abbildung ist das Bruttonationaleinkommen (BNE) seit 1960 gleich 100 % gesetzt. Die volkswirtschaftlichen Abschreibungen sind die oberste (lila) Größe. Bemerkenswert ist der Trend zu einem steigenden Anteil der Abschreibungen am BNE, wodurch Verteilungskonflikte schwieriger werden.

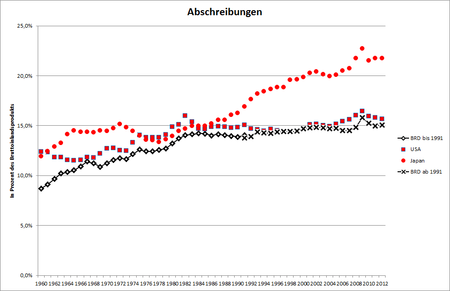

In der zweiten Abbildung sind die Abschreibungsquoten für die USA, Japan und BR Deutschland dargestellt. Japan ist traditionell eine kapitalintensive Volkswirtschaft, was sich in einer hohen Abschreibungsquote widerspiegelt, während die US-Wirtschaft traditionell wenig kapitalintensiv produziert. Die deutsche Volkswirtschaft liegt dazwischen.

Gesetzestexte im Zusammenhang mit Abschreibungen

- § 253 HGB – Wertansätze der Vermögensgegenstände und Schulden

- § 7 EStG – Absetzung für Abnutzung oder Substanzverringerung

Einzelnachweise

- ↑ Coenenberg, A. (2014): Jahresabschluss und Jahresabschlussanalyse, 23. Auflage, Stuttgart, S.156.

- ↑ Coenenberg, A. (2014): Jahresabschluss und Jahresabschlussanalyse, 23. Auflage, Stuttgart, S. 154.

- ↑ Coenenberg, A. (2014): Jahresabschluss und Jahresabschlussanalyse, 23. Auflage, Stuttgart, S. 162.

- ↑ Coenenberg, A. (2014): Jahresabschluss und Jahresabschlussanalyse, 23. Auflage, Stuttgart, S. 162 f.

- ↑ Statistisches Bundesamt „Nettoanlagevermögen zu Wiederbeschaffungspreisen“; Oda Schmalwasser und Michael Schidlowksi (2006): „Kapitalstockrechnung in Deutschland“, Wirtschaft und Statistik 11/2006, S. 1110ff.

| Bitte den Hinweis zu Rechtsthemen beachten! |

| Dieser Artikel basiert ursprünglich auf dem Artikel Abschreibung aus der freien Enzyklopädie Wikipedia und steht unter der Doppellizenz GNU-Lizenz für freie Dokumentation und Creative Commons CC-BY-SA 3.0 Unported. In der Wikipedia ist eine Liste der ursprünglichen Wikipedia-Autoren verfügbar. |